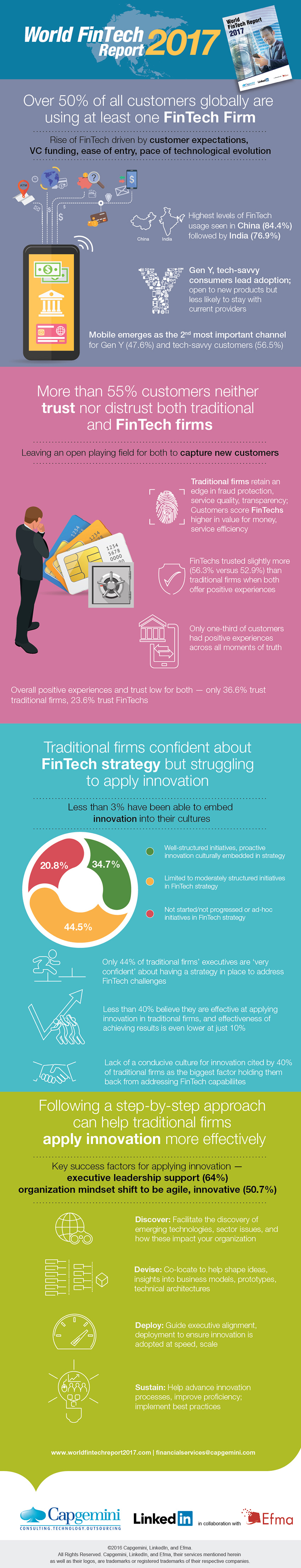

Capgemini presenta i risultati del primo World FinTech Report (WFTR), realizzato insieme a LinkedIn in collaborazione con Efma: metà della clientela bancaria di tutto il mondo utilizza prodotti o servizi di almeno una FinTech (nuove società specializzate in servizi finanziari con meno di cinque anni di vita e una base clienti relativamente piccola ma in crescita). Lo studio quantifica e traccia la risposta dei clienti all’ascesa delle FinTech, riportando i punti di vista degli Executive di operatori finanziari tradizionali (società di servizi finanziari in attività da almeno cinque anni e con una base clienti ampia e consolidata) e FinTech, e riepilogando i fattori che rendono essenziale l’innovazione nello scenario emergente di questo mercato. Il WFTR comprende anche approfondimenti sulla percezione della Customer Experience nelle società tradizionali e FinTech basati su un sondaggio che ha coinvolto 8.000 clienti in 15 Paesi.

World FinTech Report: come si presenta oggi il settore Finance?

Il World FinTech Report ha evidenziato in particolare che le FinTech stanno guadagnando presenza e impulso presso i clienti più giovani, agiati e pratici di tecnologia. La diffusione è maggiore nei mercati emergenti, con oltre il 75% di clienti in Cina e India che afferma di avvalersi di servizi erogati da tali operatori. Le FinTech hanno compiuto grandi passi avanti nella gestione degli investimenti: il 17,4% dei clienti si avvale esclusivamente di esse, e un altro 27,4% vi ricorre in aggiunta ai provider tradizionali. Con così tante società FinTech specializzate in servizi di nicchia, lo studio WFTR ha evidenziato anche che molti dei loro clienti (46,2%) utilizzano i servizi di più di tre di esse.

Per quanto i provider di servizi FinTech continuino ad avere una presenza dirompente sul mercato, i livelli di fiducia complessivi dei clienti nei loro confronti rimangono bassi: solo il 23,6% dei clienti afferma infatti di fidarsi del proprio provider FinTech, rispetto al 36,6% degli operatori tradizionali. I clienti hanno fatto notare come gli istituti finanziari tradizionali detengano ancora un certo vantaggio su quelli FinTech quando si tratta di protezione dalle frodi, qualità del servizio e trasparenza.

“Le crescenti aspettative dei clienti a favore di esperienze digitali maggiormente personalizzate e avanzate, progressi tecnologici, superiore accesso al venture capital e minori barriere d’ingresso hanno creato un terreno fertile per la crescita delle FinTech” ha dichiarato Penry Price, Vice President, Marketing Solutions di LinkedIn. “Le FinTech stanno acquistando impulso di mercato soprattutto rispondendo a necessità che gli operatori tradizionali devono ancora affrontare, ma molte di esse non possiedono la trasparenza richiesta per guadagnare la fiducia dei consumatori e capitalizzare queste opportunità”.

Sfide e miglioramenti per gli operatori finanziari tradizionali

Gli istituti finanziari tradizionali continuano ad affrontare sfide con meno della metà dei propri Executive (44%) fiduciosi nelle rispettive strategie FinTech. Questo non sorprende, considerando che solo un terzo circa (34,7%) afferma di possedere una strategia proattiva o ben strutturata per l’innovazione che sia culturalmente integrata nell’azienda. La natura avversa al rischio delle società tradizionali rende difficile la creazione di culture che diano priorità all’innovazione: il 40,3% degli Executive ha affermato che la propria cultura non è tale da poter condurre all’innovazione.

“Gli Executive operanti nei servizi finanziari considerano le FinTech sotto una luce completamente nuova, trovandovi maggiori opportunità di collaborazione, ma stanno anche compiendo significativi passi avanti per creare funzionalità FinTech più agili al loro stesso interno” ha commentato Monia Ferrari, Head of Banking Sector di Capgemini Italia. “Ma con l’eccezione di pochi leader di settore, la maggior parte delle società sta faticando per raggiungere risultati positivi attraverso le proprie iniziative di innovazione”.

Gli operatori tradizionali stanno in gran parte rispondendo a questi mutamenti assegnando la priorità più alta agli investimenti a favore di tecnologie capaci di facilitare operazioni maggiormente razionalizzate ed efficaci, che si traducano quotidianamente in una Customer Experience migliore. Quasi il 90% degli Executive interpellati afferma di concentrarsi soprattutto sull’implementazione di Big Data e Analytics, seguiti da Internet of Things (55,8%), blockchain (54,7%), automazione di processi robotici (52,3%) e tecnologie API aperte (50%); la tecnologia blockchain, che costituisce la dorsale delle valute virtuali come i Bitcoin, sta sempre più diffondendosi nel settore dei servizi finanziari grazie alle sue numerose possibilità di applicazione, come il trasferimento di asset digitali, la gestione delle identità e la migliore gestione delle soluzioni loyalty & reward.

“Tutti gli operatori, sia quelli FinTech che quelli tradizionali, hanno ancora del lavoro da fare per riuscire a garantire una Customer Experience migliore” ha concluso Vincent Bastid, Segretario Generale di Efma. “L’arrivo delle FinTech ha accelerato il miglioramento delle Customer Experience complessive nel settore, ma non ancora al livello che i clienti si aspettano. È solo questione di tempo prima che le realtà BigTech e gli operatori di e-commerce e telecomunicazioni decidano di approfittare anch’essi di questa rivoluzione del settore”.

Secondo il World FinTech Report, le società di servizi finanziari tradizionali possono aprirsi all’innovazione scoprendo nuove tecnologie, elaborando idee e insight relativamente ai modelli di business, allineando gli Executive in modo da supportare l’innovazione e sostenendo quest’ultima per mezzo di una superiore efficienza e di best practice. All’allargarsi della piattaformizzazione del settore, sarà sempre più essenziale che gli istituti finanziari intraprendano azioni aggressive in direzione dell’innovazione per essere sempre preparate.

COMMENTI